随着美豆种植面积再次增长、单产稳定的情况下,未来庞大的供给压力给美豆沉重打击,美豆在遇60日线打压后迅速下跌,5月份以来,美豆5月合约下跌了42.8点,跌幅为4.33%;国内方面,受6、7月份大豆、DDGS到港压力影响,下游企业减少采购及降低库存更是雪上加霜,粕类可谓一泻千里,豆粕1509从5月至今下跌了163点,跌幅为5.94%;菜粕1509下跌了159点,跌幅为7.12%。从目前的情况来看,6-8月份大豆天量到港严重打击多头信心,下游需求萎靡加之采购需求放缓可能造成短期供给严重过剩,但是随着7、8月份美豆进入生长关键时期,天气炒作概率较大,加之价格大幅下跌,下游企业备货需求增加,供需矛盾或将逐步缓解,因此我们认为,目前到6月中上旬可能是最悲观的时候,期货仍有下跌风险,但是下方空间有限,7、8月份或开启天气炒作之旅概率较大。

一、预期美豆再次丰产,全球供需矛盾加剧

据5月份USDA供需报告显示,预计2015/2016年度美豆种植面积为8460万英亩,单产为46蒲式耳/英亩,产量为1.0478亿吨(本年度为1.081亿吨),期末库存为1361万吨(本年度同期为951万吨),库存消费比为13.41%(本年度同期为9.34%);阿根廷大豆产量为5700万吨(本年度为5850万吨),期末库存为3285万吨(本年度为3195万吨),库存消费比为58.56%(本年度为60.74%);巴西大豆产量为9700万吨(本年度为9450万吨),期末库存为3100万吨(本年度为2493万吨),库存消费比为33.89%(本年度为28.85%);全球大豆产量为3.173亿吨(本年度为3.1725亿吨),期末库存为9622万吨(本年度为8554万吨),库存消费比为31.62%(本年度为29.32%)。

| |

期初库存 |

产量 |

进口 |

国内压榨 |

国内总需求 |

出口 |

期末库存 |

库存消费比 |

|

| 全球 |

14/15 |

63.4 |

317.25 |

114.15 |

254.48 |

291.76 |

117.5 |

85.54 |

29.32% |

| 15/16 |

85.54 |

317.3 |

119.63 |

266.22 |

304.28 |

121.98 |

96.22 |

31.62% |

|

| 美国 |

14/15 |

2.5 |

108.01 |

0.82 |

49.12 |

52.83 |

48.99 |

9.51 |

9.34% |

| 15/16 |

9.51 |

104.78 |

0.82 |

49.67 |

53.19 |

48.31 |

13.61 |

13.41% |

|

| 阿根廷 |

14/15 |

26.05 |

58.5 |

0 |

39.6 |

44.6 |

8 |

31.95 |

60.74% |

| 15/16 |

31.95 |

57 |

0 |

42.5 |

47.6 |

8.5 |

32.85 |

58.56% |

|

| 巴西 |

14/15 |

16.53 |

94.5 |

0.3 |

37.6 |

40.75 |

45.65 |

24.93 |

28.85% |

| 15/16 |

24.93 |

97 |

0.55 |

38.5 |

41.73 |

49.75 |

31 |

33.89% |

|

| 中国 |

14/15 |

14.43 |

12.35 |

73.5 |

73.85 |

85.7 |

0.2 |

14.38 |

16.74% |

| 15/16 |

14.38 |

11.5 |

77.5 |

77.1 |

89.25 |

0.25 |

13.88 |

15.51% |

|

从库存消费比来看,2015/2016年度全球大豆供应应该更为宽松,不管是美国、巴西还是阿根廷,预计下一年度大豆产量仍大于消费,这是导致期末库存继续攀升的原因。2013/2014年度美豆均价1250左右,但是本年度均价下跌到1000附近,那明年如果明年再次丰产,大豆供给压力更大,那么美豆还会再下降200点吗?这里有几个问题都具有不确定性,第一,美豆包括未来的南美大豆是否会进一步丰产,如果不能,那么目前的预期就偏悲观,价格超跌概率较大;如果能,那么是否会导致抛售或低价甩货?第二,持续的低价是否会引起美豆或者南美大豆种植面积减少(特别是南美大豆)?如果种植面积减少,那么丰产预期将受到挑战。从目前的情况来看美豆包括未来南美大豆丰产尚存不确定性,因为未来的天气还会对单产带来影响,而且下年度南美(包括美豆)种植面积仍然存在变数,所以现在过分炒作概率较小;此外,从盘面上我们可以看到,明年5月份美豆与美玉米比价只有2.3,处于较低位置,在大豆种植面积连续增长了几年的情况下,下年度南美大豆种植面积再次增加的概率较小,甚至可能由于轮种和比价优势不明显而减少种植,这也存在着较大不确定性。因此,仅凭目前USDA的一个简单的预测打压美豆的动力仍然不足,即使还会大幅下跌也会等未来不确定性减少后,在目前天气炒作预期较强的情况下,美豆大幅下跌概率较小。

二、进口冲击、需求萎靡,豆粕短期难涨

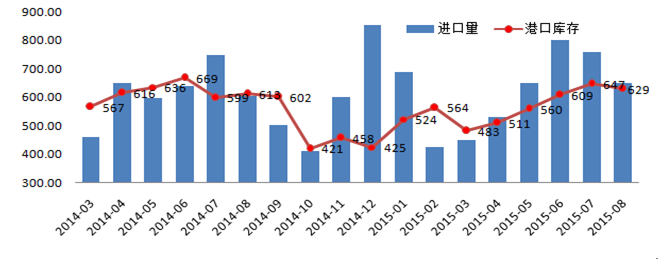

从进口船期预计来看,预计6、7、8月份大豆进口量将达到2400万吨左右,比去年增加327万吨,同比增加16.4%,其中6月份或达到900万吨,7月份或达到750万吨,8月份也在750万吨左右。

从农业部统计的生猪存栏量来看,截止2015年3月,全国生猪存栏量为38692万头,同比下降9.78%;能育母猪存栏量为3971万头,同比下降15.25%,生猪及能育母猪存栏量大幅大幅下滑造成粕类需求减少,但是从一季度大豆走货量来看,大豆的压榨需求并没有减少,2014年一季度大豆走货量(主要用于压榨)1395万吨,今年是1559万吨,主要原因是杂粕需求减少,特别是DDGS(从豆粕与菜粕、豆粕与DDGS现货价差可以看到,两个价差基本上都处于最低水平,豆粕与菜粕价差在500左右,豆粕与DDGS价差在750附近)。市场消息称5-7月份月均到港量可能高达70-80万吨,随着进口DDGS船期陆续到港,供应压力迅速增加。

从目前的情况来看,9月豆粕与菜粕期价价差在500元/吨左右,进口DDGS 6、7月份船期价格在1820元/吨,与豆粕价差在880元/吨,DDGS大量进口及价差扩大,豆粕消费受到挤压,总体来看,豆粕与DDGS对菜粕的部分取代已成为事实,预计5月份大豆压榨560万吨左右,6月份较为特殊,由于目前饲料企业库存较低,基本维持在一周甚至更低的水平,6月大家预计现货到底,纷纷补库存,豆粕消费会有所提高,预计大豆压榨750万吨左右,7月份大豆压榨730万吨左右。

| 图表 1:进口大豆进口量及预期库存情况(万吨) |

|

|

| 资料来源:中信建投期货、wind |

如此大的到港量会造成什么样的结果呢?一,大豆大幅到港,油厂货源增加,目前压榨利润较高,开机率提高是必然选择,油厂肯定不会把豆子放在仓库或者船上放着,肯定会放出去,这是第一个现象;二,下游企业担心豆粕掉价,谨慎采购,随采随用,需求起不来,油厂在现货上出手困难,选择期货上拋货,原本不想打压期价的油厂在期货市场大量拋货,现货端更难走,现货再次下跌,直到利润大幅下滑;三,货源逐渐消化,油厂利润下滑,开始选择部分停机,但是面临庞大的大豆压力,挺价就是自寻死路,所以目的在于稳价,现货基本企稳;饲料企业看到现货企稳,期价止跌,纷纷加大库存和远期点价,需求突然增加,现货小幅反弹,期货价格出现超跌反弹;四,企业备货结束,但是大豆仍然不断到港,开工率上升,现货疲软,前期库存等待消化。五,经过反复折腾,信息充分反应在价格当中,天气炒作开始,豆粕或出现中等级别反弹。

三、天气炒作---厄尔尼诺无关,拉尼娜才是重点

近期市场部分机构上调厄尔尼诺现象现象发生的概率,我们先来分析一下厄尔尼诺现象对大豆的影响。厄尔尼诺对气候的影响,以环赤道太平洋地区最为显著。在厄尔尼诺年,印度尼西亚、澳大利亚、南亚次大陆和巴西东北部均出现干旱,而从赤道中太平洋到南美西岸则多雨。厄尔尼诺现象可以产生毁灭性的影响,可能在拉丁美洲引发洪水、导致澳大利亚出现干旱和印度的农作物歉收。通过将厄尔尼诺现象-拉尼娜现象与油脂油料产量数据核算对比,厄尔尼诺对东南亚棕榈油的产量影响较大;拉尼娜则对世界大豆的产量影响较大。根据NOAA模型所给出的厄尔尼诺峰值出现的可能时间点,一种情况是本年度厄尔尼诺在10月份前后结束,拉尼娜有可能在11月至次年1月发生,那么南美大豆可能会遭遇干旱,而且一般拉尼娜持续的时间相对要长一些,进而2016年美豆也可能遭遇干旱;另一种情况是厄尔尼诺现象峰值可能出现在11月份,次年2-3月份结束,拉尼娜现象发生在次年5-6月份,此时美豆可能受到影响,因此,不管是哪种情况,2016年全球大豆单产受到影响的可能性都较大。这是未来大豆供给最大的不确定性。

四、行情预测及操作建议

1、行情分析

美国农业部5月供需报告对下一年度全球大豆供应宽松局面做了预测,在本年度供过于求的背景下,下一年度供应更为宽松,这给本已萎靡不振的国内市场当头一棒,加之庞大的大豆到港和大幅下滑的需求,短期豆粕弱势难改。期货盘面上,美豆07合约在前期低点935附近小幅震荡,在下月报告预期利空背景下,预计破前低概率较大,但在天气炒作预期不断增强的情况下,下跌空间有限,短期900美分受到较强支撑,后期主要关注美豆生长情况;国内方面,大豆大幅到港,油厂利润较高,开工率提高是必然选择,后期豆粕供应压力较大;此外,随着DDGS的大幅到港、水产需求萎靡,菜粕竞争劣势显现,豆粕对菜粕虽有替代但也难反转供应大幅宽松的格局,但经过前期大幅下跌,下方空间有限,2500附近支撑较强(今日空军加重砝码向下砸盘,最终带来的是多头强势反扑,这点可以看到下方支撑较强),重点关注6月份现货到港和豆粕供给情况;进入7、8月份,美豆生长关键时期到来,天气炒作或将来开序幕。因此,我们认为未来一段时间豆粕或将呈现先跌后涨的走势。

2、操作建议

市场投机者:投机者可采取高抛低吸策略,豆粕1509,在【2500,2550】之间少量试多,破2480止损;【2700,2750】逢高沽空,止损2780。豆粕1601在【2550,2600】之间少量试多,破2530止损;【2750,2800】逢高沽空,止损2830。

农产品集购网16988-全国大宗农产品电商交易平台;【白糖、油脂、玉米、大豆、小麦、棉花、豆粕】 免费资源发布、采购对接;报价-下单看行情;灵活、便捷更省心; 点击前往报价,查看大宗农产品行情 http://www.16988.com

评论 登录